Fattura Elettronica esente IVA basata su Lettera di Intento

La lettera d’intento è un documento fondamentale per gli esportatori abituali che desiderano effettuare acquisti senza l’applicazione dell’IVA. Questo meccanismo consente di semplificare le operazioni commerciali, ma richiede il rispetto di specifiche procedure per la corretta emissione della fattura elettronica. Durante l’emissione di una fattura esente IVA basata su lettera di intento è bene seguire le linee guida fornite dall’Agenzia delle Entrate si vuole evitare di incorrere in sanzioni salate.

Fattura Elettronica esente IVA basata su Lettera di Intento: i punti fondamentali da seguire

1.Preparazione della Dichiarazione d’Intento

L’esportatore abituale deve prima redigere e inviare telematicamente la dichiarazione d’intento all’Agenzia delle Entrate utilizzando il Modello DI. Questa dichiarazione attesta la volontà di avvalersi della facoltà di effettuare acquisti senza applicazione dell’IVA, ai sensi dell’articolo 8, comma 1, lettera c) del DPR 633/72.

- Tipologie di dichiarazione:

- Può riguardare un’operazione singola (per un importo specifico).

- Può coprire più operazioni (fino a un determinato importo).

2. Ricezione della Ricevuta Telematica

Dopo l’invio, l’Agenzia delle Entrate rilascia una ricevuta telematica che certifica l’avvenuta ricezione della dichiarazione. È fondamentale conservare questa ricevuta, poiché dovrà essere presentata al fornitore.

3. Consegna della Dichiarazione e Ricevuta al Fornitore

L’esportatore abituale deve consegnare al fornitore:

- La copia della dichiarazione d’intento.

- La ricevuta telematica dell’Agenzia delle Entrate.

Questi documenti sono necessari affinché il fornitore possa emettere fatture senza applicare l’IVA.

4. Verifica da Parte del Fornitore

Il fornitore è obbligato a verificare che la dichiarazione d’intento sia stata effettivamente trasmessa all’Agenzia delle Entrate prima di emettere la fattura.

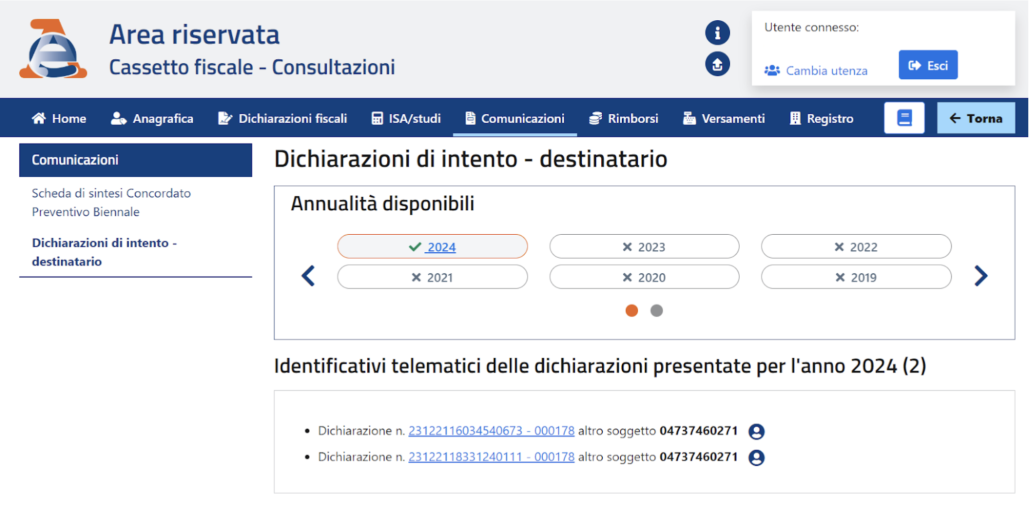

Per farlo deve accedere al proprio cassetto fiscale ed individuare la lettera d’intento tra quelle presenti nella sezione dedicata alla consultazione delle comunicazioni.

La sezione è consultabile al seguente percorso sul sito dell’Agenzia delle Entrate:

Portale AdE > Servizi > Consultazioni e ricerca > Cassetto fiscale > Consultazioni > Comunicazioni > Dichiarazioni di intento – destinatario

Una volta individuata la dichiarazione è necessario cliccare sul link relativo per aprirla, non è necessario scaricarla, ma è estremamente importante verificare l’esattezza dei propri dati prima di inviare la fattura allo SDI; diversamente si rischiano sanzioni da 250 a 2.000 euro.

5. Emissione della Fattura Elettronica

Per emettere correttamente la fattura elettronica in regime di non imponibilità IVA, il fornitore deve seguire questi passaggi:

- Utilizzare il tracciato XML della fattura ordinaria.

- Inserire nel campo Natura ( 2.2.1.14) il codice specifico N3.5: “Non imponibili – a seguito di dichiarazioni d’intento”.

Compilazione del Blocco Dati Gestionali

È necessario compilare il blocco 2.2.1.16 per ogni dichiarazione d’intento ricevuta:

- Campo Tipo Dato (2.2.1.16.1): Inserire la dicitura “INTENTO”.

- Campo Riferimento Testo (2.2.1.16.2): Riportare il protocollo di ricezione della dichiarazione d’intento e il suo progressivo separati dal segno “-” o “/” (esempio: 08060120341234567-000001).

- Campo Riferimento Data ( 2.2.1.16.4): Indicare la data della ricevuta telematica rilasciata dall’Agenzia delle Entrate.

6. Controllo e Invalidazione

Se la dichiarazione d’intento viene invalidata dall’Agenzia delle Entrate, anche le fatture emesse in base a essa saranno invalidate automaticamente dal Sistema di Interscambio (SdI). Il motivo dello scarto sarà specificato nella ricevuta inviata dal SdI.

FatturaPRO.click per la creazione di fattura Elettronica esente IVA basata su Lettera di Intento

Inserire le informazioni necessarie per creare una fattura elettronica esente IVA basata su lettera di intento con FatturaPRO.click è semplicissimo. Ti basterà seguire questi pochi passaggi:

- Durante la creazione della fattura, alla sezione Righe documento aggiungere una nuova riga

- Alla voce Aliquota IVA scegliere N3.5

- Una volta salvata la riga, a destra, cliccare su “Altri dati gestionali”

- Alla voce “Tipo” inserire la dicitura INTENTO. Alla voce “Testo” riportare il protocollo di ricezione della dichiarazione d’intento e il suo progressivo separati dal segno “-” o “/” (esempio: 08060120341234567-000001). Alla voce “Data” indicare la data della ricevuta telematica rilasciata dall’AdE.