Trend AI 2025: Come PLAM, CLAM e GLAM Rivoluzioneranno il Futuro della Contabilità Aziendale

L’intelligenza artificiale (AI) continua a trasformare il mondo del lavoro con innovazioni che promettono di automatizzare compiti complessi, migliorare la produttività e ottimizzare i processi aziendali. Tra i trend più interessanti previsti per il 2025 spiccano i modelli evolutivi basati sui Large Language Models (LLM), ovvero i Large Action Models (LAM), con declinazioni specifiche: PLAM (Personal LAM), CLAM (Corporate LAM) e GLAM (Government LAM).

Questi sistemi avanzati offrono un’opportunità senza precedenti a Professionisti ed Aziende che intendono scalare il proprio business grazie all’automazione fiscale nell’era della fatturazione elettronica. In questo articolo scopriremo cosa sono, come funzionano e perché saranno centrali nelle soluzioni contabili automatizzate del futuro.

Dalle parole all’azione: cosa sono i Large Language Models (LLM)

Gli LLM (Large Language Models) sono modelli di intelligenza artificiale addestrati su enormi volumi di dati linguistici per comprendere, generare e rispondere al linguaggio naturale in modo simile agli esseri umani. Questi modelli vengono utilizzati già oggi per generare testi, traduzioni, report e risposte automatizzate. Tuttavia, la loro evoluzione verso i LAM (Large Action Models) segna un salto di qualità: da modelli che “leggono” e “scrivono” a modelli che agiscono.

Large Action Models (LAM): i modelli che fanno la differenza

I Large Action Models (LAM) non si limitano a generare testo o suggerire informazioni, ma eseguono azioni operative. In contabilità, questo significa che possono inviare fatture, inviare notifiche ai clienti e persino eseguire riconciliazioni automatiche dei documenti.

Esempi pratici:

- Automazione delle comunicazioni contabili: un LAM può generare un sollecito automatico per le fatture insolute.

- Gestione dei report IVA: crea e invia report personalizzati basati sui dati raccolti, inviandoli automaticamente agli enti di riferimento.

Le declinazioni dei Large Action Models: PLAM, CLAM e GLAM

Per rendere ancora più chiaro l’impatto dei modelli di azione, possiamo suddividerli in tre categorie principali, ognuna con applicazioni specifiche.

Personal LAM (PLAM): l’AI al servizio dell’individuo

I PLAM (Personal Large Action Models) sono progettati per supportare le persone nelle loro attività quotidiane.

- Esempio in contabilità personale: un PLAM può gestire promemoria di pagamento, controllare lo stato delle proprie dichiarazioni fiscali e preparare bilanci personali automatizzati.

Corporate LAM (CLAM): AI per l’ottimizzazione per le imprese

I CLAM (Corporate Large Action Models) sono modelli personalizzati per le esigenze aziendali e mirano a migliorare la produttività aziendale automatizzando attività complesse.

- Esempio in ambito aziendale: gestione automatizzata delle riconciliazioni tra ordini di acquisto e fatture, riducendo il tempo impiegato nei controlli manuali.

Government LAM (GLAM): AI per l’efficienza nella pubblica amministrazione

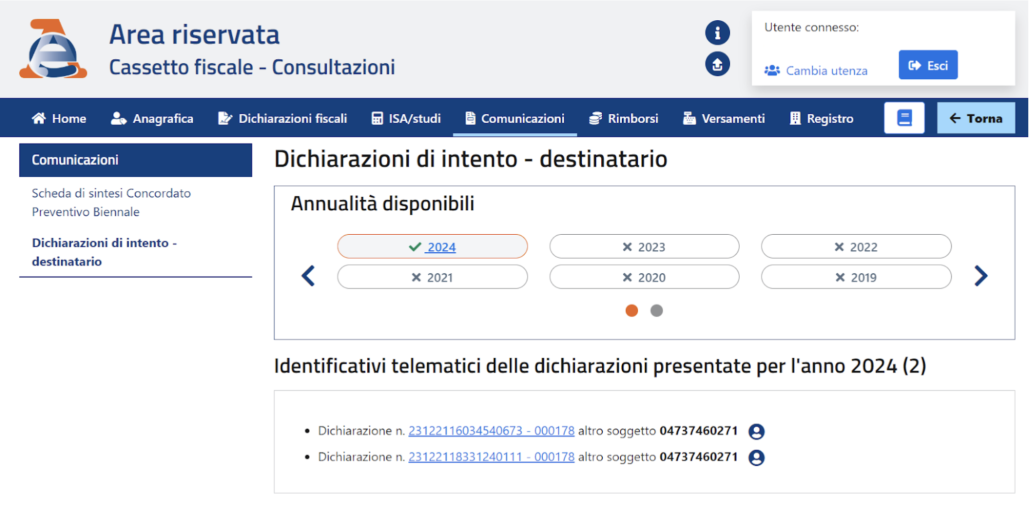

I GLAM (Government Large Action Models) sono destinati alle istituzioni pubbliche per la gestione efficiente dei servizi ai cittadini e l’ottimizzazione delle pratiche amministrative.

- Esempio pratico: creazione automatica di reportistica fiscale conforme alle normative e gestione dei flussi documentali legati ai tributi.

Trend AI 2025: Come i LAM rivoluzionano la contabilità aziendale

L’integrazione dei LAM nei software di contabilità porta numerosi vantaggi:

- Automazione completa: le operazioni manuali ripetitive vengono gestite in automatico, lasciando spazio per attività strategiche.

- Riduzione degli errori: la verifica automatizzata dei documenti contabili riduce drasticamente il margine di errore.

- Ottimizzazione delle risorse: il personale può concentrarsi su analisi e consulenze invece di attività amministrative di routine.

Questa evoluzione rappresenta un salto di qualità per le imprese, in particolare per i team amministrativi e finanziari, che possono sfruttare l’intelligenza artificiale per migliorare la loro efficienza operativa.

I Large Action Models (LAM) e le loro declinazioni — PLAM, CLAM e GLAM — rappresentano il futuro dell’automazione intelligente applicata alla contabilità. Con la capacità di eseguire azioni automatizzate basate sull’interpretazione dei dati, queste soluzioni promettono di rivoluzionare il lavoro dei professionisti contabili, riducendo i costi operativi e aumentando l’efficienza.

Trend AI 2025 e prossimi Passi: l’applicazione dei CLAM nelle Corporate

Nel prossimo articolo esploreremo come le aziende possono implementare i CLAM nei loro flussi di lavoro per automatizzare processi chiave come la gestione delle scadenze fiscali, le approvazioni dei pagamenti e la generazione di report automatici.