Elementor e FatturaPRO.click: l’integrazione che stavi aspettando!

Nel mondo dell’e-commerce WordPress, WooCommerce rappresenta la soluzione più diffusa per la gestione di negozi online, con oltre il 28% della quota di mercato globale. Tuttavia, molti imprenditori e sviluppatori non si accontentano delle funzionalità standard: cercano personalizzazione grafica, flessibilità nel design e controllo totale sull’esperienza utente. È qui che entra in gioco Elementor, il page builder più popolare per WordPress, utilizzato da oltre 12 milioni di siti web in tutto il mondo.

Cosa ha di diverso Elementor dagli altri?

Elementor permette di creare pagine personalizzate attraverso un’interfaccia drag-and-drop intuitiva, senza necessità di scrivere codice. Negli ultimi anni, con l’introduzione di Elementor Pro e dei widget dedicati a WooCommerce, è diventato possibile progettare non solo le pagine statiche del sito, ma anche elementi dinamici fondamentali per il processo d’acquisto: pagine prodotto, carrelli, checkout e persino le pagine account cliente. Questa flessibilità ha reso Elementor uno strumento indispensabile per chi vuole distinguersi dalla concorrenza con un design unico e un’esperienza d’acquisto personalizzata.

Tuttavia, questa libertà creativa ha portato con sé una sfida tecnica: i temi e i template che utilizzano Elementor per gestire carrelli e checkout di WooCommerce spesso utilizzano degli elementi fuori standard e per questo non compatibili con plugin di terze parti, specialmente quelli che devono effettuare controlli e acquisire dati aggiuntivi durante il processo d’acquisto, come quello di FatturaPRO.click.

FatturaPRO.click e WooCommerce: l’integrazione che semplifica la fatturazione

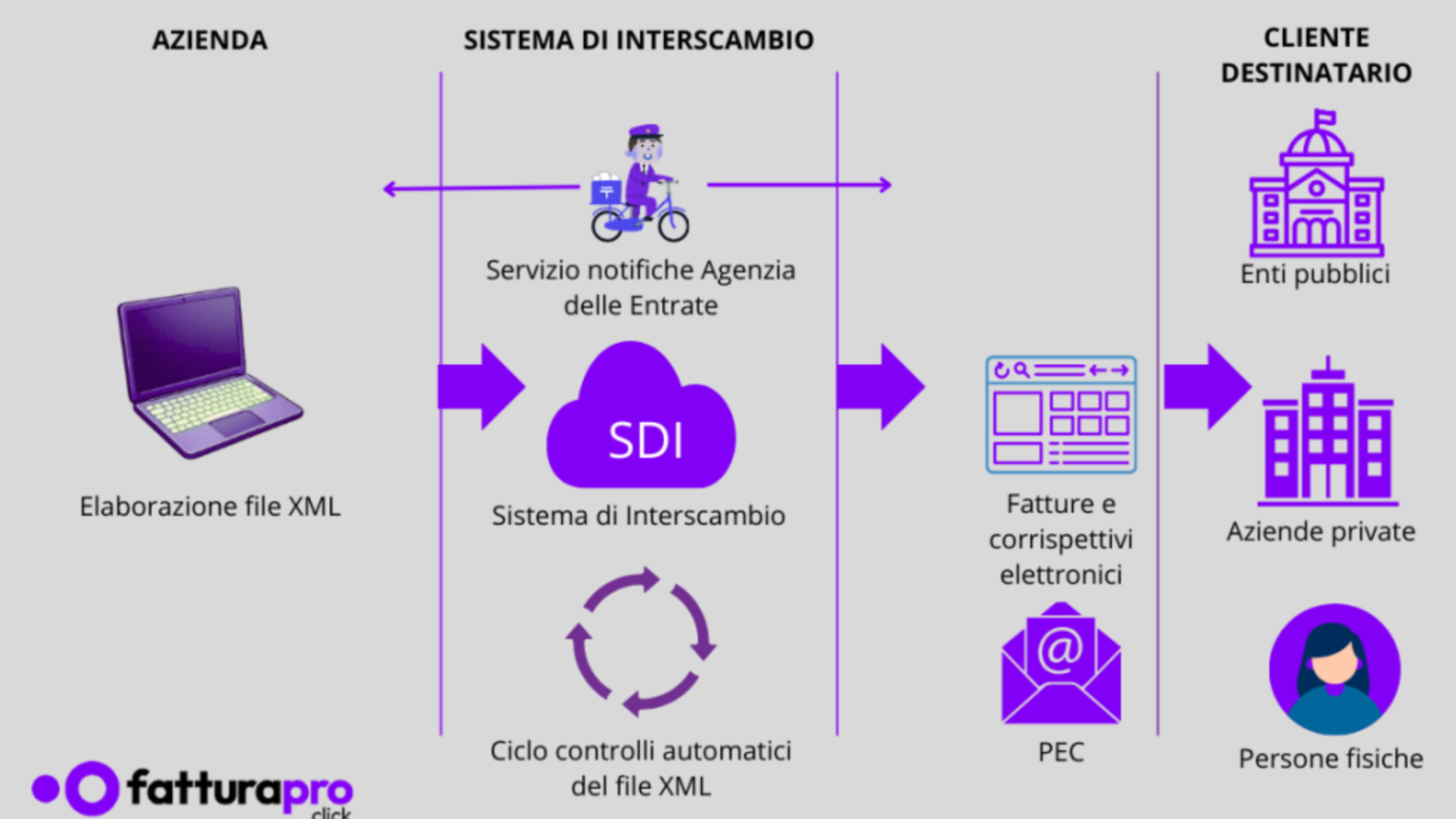

Da tempo FatturaPRO.click ha sviluppato un plugin dedicato a WooCommerce, pensato per automatizzare completamente l’emissione di fatture elettroniche e corrispettivi a partire dagli ordini effettuati nel negozio online. Il plugin consente di acquisire i dati fiscali del cliente durante il checkout e di generare automaticamente il documento corretto in base alle informazioni fornite: una fattura se il cliente compila i campi aziendali o inserisce un codice fiscale o, in caso contrario, un corrispettivo.

Questa automazione elimina la necessità di gestire manualmente centinaia o migliaia di documenti fiscali, riducendo drasticamente il rischio di errori e il tempo impiegato nella contabilità. Inoltre, il plugin FatturaPRO.click si integra perfettamente con i flussi di lavoro esistenti, inviando i documenti allo SDI e conservandoli digitalmente a norma di legge.

Fino a poco tempo fa, i nostri clienti utilizzavano prevalentemente checkout standard di WooCommerce o temi tradizionali, e non ci eravamo mai confrontati con la necessità di supportare builder grafici avanzati.

Quando, però, il primo cliente ci ha segnalato l’esigenza di integrare FatturaPRO.click con un checkout personalizzato tramite Elementor, il nostro team di sviluppo si è immediatamente attivato per risolvere la sfida tecnica e garantire la piena compatibilità.

Compatibilità Elementor: la nuova evoluzione del plugin

Il team di sviluppo FatturaPRO.click ha lavorato intensamente per consentire anche la compatibilità con temi che utilizzano Elementor per la creazione di checkout più sofisticati di quello nativo. Oggi siamo orgogliosi di annunciare che il nostro plugin per WooCommerce è compatibile con Elementor e di conseguenza con i temi che utilizzano questo page builder per gestire carrelli e checkout personalizzati.

Ciò significa che ora potete sfruttare tutta la potenza creativa di Elementor per progettare un’esperienza d’acquisto unica, senza rinunciare all’automazione fiscale garantita da FatturaPRO.click. I dati inseriti dai clienti nei carrelli creati con Elementor vengono correttamente acquisiti dal nostro sistema, che genera automaticamente fatture e corrispettivi conformi alla normativa italiana.

NB: Continuiamo a non poter garantire la piena compatibilità con qualsiasi tema poiché il bello del mondo di WordPress e Woocommerce è la quantità sconsiderata di temi e soluzioni che questa combinazione offre. Quello che però possiamo garantire è quell’ascolto, supporto ed impegno ad abilitare l’automazione fiscale a chiunque ne abbia bisogno.

Elementor e FatturaPRO.click : l’integrazione che fa la differenza

L’integrazione tra Elementor e FatturaPRO.click rappresenta un vantaggio competitivo significativo per chi gestisce un e-commerce in Italia. Da un lato, potete continuare a investire nella personalizzazione del vostro sito, migliorando il tasso di conversione attraverso un design accattivante e funzionale. Dall’altro, automatizzate completamente la parte fiscale, garantendo compliance normativa senza sforzo manuale.

Questa compatibilità con Elementor è particolarmente preziosa per agenzie web, sviluppatori e imprenditori che vogliono offrire ai propri clienti (o al proprio business) una soluzione completa: un sito esteticamente perfetto e un backend amministrativo efficiente. Non dovrete più scegliere tra design e funzionalità fiscale: ora potete avere entrambi.

Come sempre il nostro team di supporto è a vostra disposizione per organizzare una call dimostrativa in cui potrete esporre tutte le necessità legate alla gestione del vostro e-commerce.