SDI Cos’è: Guida Completa sul Sistema di Interscambio

Cos’è il SDI: Significato e Funzione

Il Sistema di Interscambio, noto come SDI, è un elemento cruciale per la gestione delle fatture elettroniche in Italia. Gestito dall’Agenzia delle Entrate, il SDI facilita la trasmissione e la ricezione delle fatture tra aziende e con la Pubblica Amministrazione.

Ma cos’è esattamente il codice SDI e perché è così importante? Questo codice, composto da 7 caratteri alfanumerici, è essenziale per indirizzare correttamente le fatture elettroniche.

L’adozione dello SDI rappresenta un passo significativo verso la digitalizzazione e la semplificazione fiscale. Comprendere il suo funzionamento è fondamentale per chiunque gestisca la contabilità.

In questa guida, esploreremo il significato dello SDI, il suo funzionamento e i vantaggi che offre. Scopriremo come lo SDI contribuisce a migliorare l’efficienza e la trasparenza delle transazioni commerciali.

Cos’è il SDI: Significato e Funzione

Il Sistema di Interscambio (SDI) è una piattaforma elettronica gestita dall’Agenzia delle Entrate italiana. Il suo scopo principale è quello di semplificare il processo di emissione e ricezione delle fatture elettroniche. Questo sistema è diventato obbligatorio per tutte le transazioni tra aziende e con la Pubblica Amministrazione.

Il SDI funge da intermediario che verifica la correttezza formale delle fatture. Dopo aver effettuato tale verifica, le fatture vengono trasmesse al destinatario designato. Questo meccanismo non solo riduce errori, ma migliora anche la tracciabilità delle transazioni.

Tra i principali vantaggi del SDI, troviamo:

- Riduzione dell’evasione fiscale.

- Miglioramento della trasparenza nelle transazioni.

- Efficienza nei processi amministrativi.

- Standardizzazione delle comunicazioni fiscali.

In sintesi, lo SDI rappresenta un pilastro fondamentale nel processo di digitalizzazione contabile dell’Italia. Con il suo utilizzo, le aziende possono beneficiare di una gestione più fluida e controllata delle proprie operazioni contabili.

Il Codice SDI: Cos’è e a Cosa Serve

Il codice SDI è un elemento essenziale nel processo di fatturazione elettronica. Si tratta di un identificativo univoco composto da 7 caratteri alfanumerici. Questo codice è assegnato a ogni soggetto registrato nel Sistema di Interscambio.

Il suo scopo principale è quello di indirizzare correttamente le fatture al destinatario designato. Il codice SDI agisce come un “indirizzo” all’interno della piattaforma, garantendo che le fatture arrivino al giusto destinatario. Senza di esso, le fatture rischiano di non essere elaborate correttamente.

Ecco alcune delle sue funzionalità chiave:

- Identificazione univoca del destinatario.

- Instradamento preciso delle fatture.

- Facilitazione delle comunicazioni tra fornitori e clienti.

È importante che le aziende e i professionisti conoscano e configurino correttamente il codice SDI all’interno del loro sistema di Fatturazione Elettronica.

Per questo, è indispensabile avere uno strumento capace di interrogare la banca dati di Agenzia Entrate, per verificare – in tempo reale – la correttezza del Codice Destinatario del cliente al quale stiamo per inviare una fattura.

In questo modo, eviti errori e ottieni un flusso ininterrotto di fatture elettroniche con esito positivo. La corretta gestione del codice SDI è quindi cruciale per un’ottimale gestione amministrativa.

Come Funziona il Sistema di Interscambio

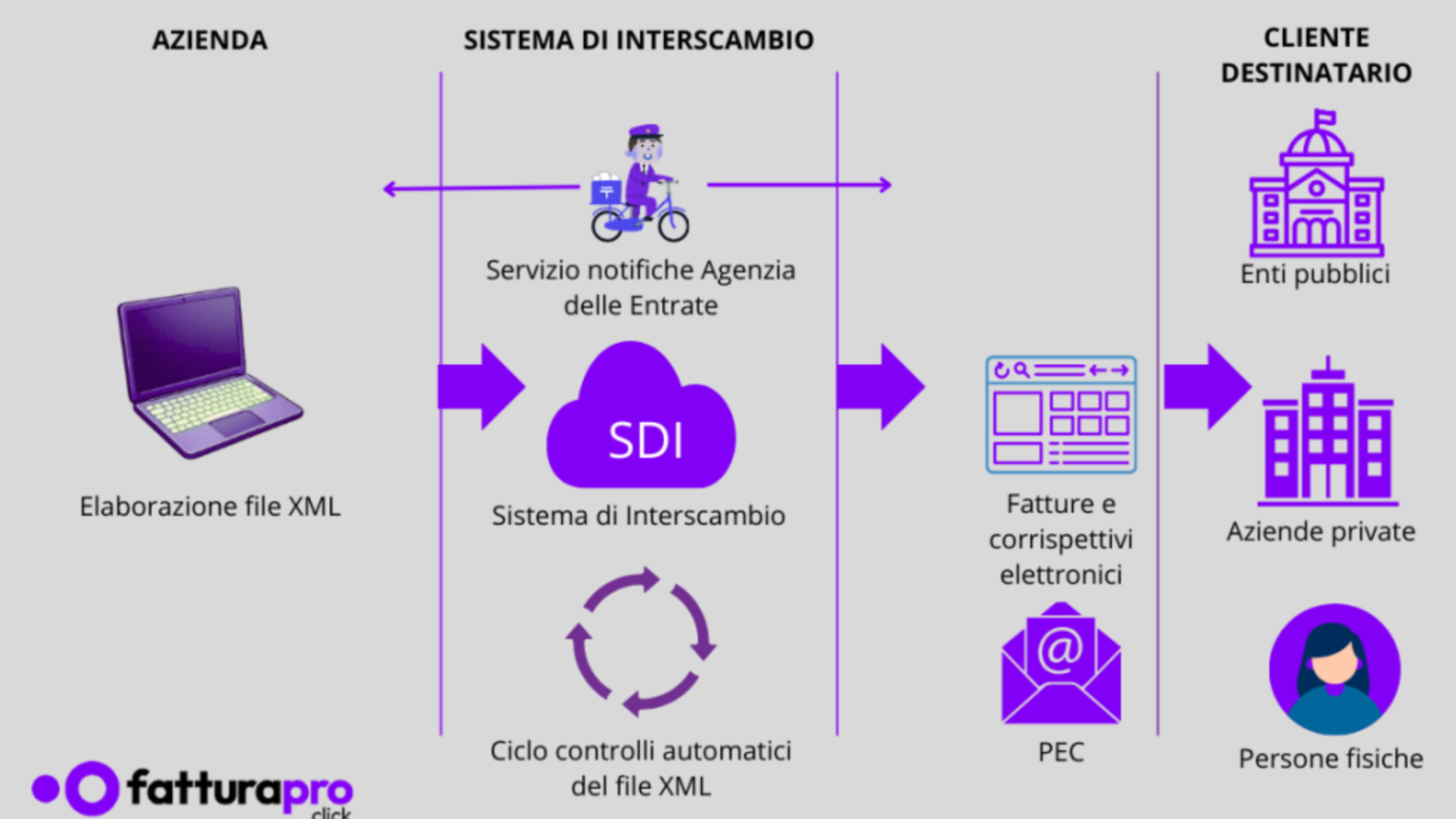

Il Sistema di Interscambio (SDI) opera come un intermediario centralizzato per le fatture elettroniche in Italia. La sua principale funzione è quella di ricevere, validare e trasmettere le fatture tra fornitori e clienti. Questo processo aiuta a garantire che tutte le transazioni siano conformi alle normative fiscali.

Quando una fattura viene creata, il fornitore la invia allo SDI in formato XML. Questo formato è necessario per permettere al sistema di leggere e analizzare le informazioni contenute. Successivamente, lo SDI verifica la correttezza dei dati e controlla se tutte le informazioni essenziali sono presenti.

Se la fattura supera i controlli formali, lo SDI provvede a inoltrarla al destinatario corretto utilizzando il codice SDI. In caso contrario, emette una notifica di errore che consente al fornitore di correggere e rinviare la fattura.

Ecco un riassunto dei passaggi principali:

- Invio della fattura dal fornitore al SDI in formato XML.

- Verifica dei dati e convalida formale.

- Trasmissione al destinatario tramite il codice SDI.

- Notifica di accettazione o rifiuto al fornitore.

Lo SDI non solo facilita lo scambio di fatture, ma fornisce anche servizi gratuiti di conservazione digitale. Questo riduce l’uso della carta e i costi associati, promuovendo una gestione più sostenibile ed efficiente delle operazioni contabili.

Tuttavia, è bene sottolineare l’importanza di scegliere (se possibile) un servizio di conservazione esterno e di aziende private terze. Non sarà gratuito, ma in questo modo eviti di affidare la conservazione delle fatture allo stesso ente deputato al controllo della tua corretta gestione amministrativa e documentale.

SDI e Fatturazione Elettronica: Requisiti e Vantaggi

L’adozione della fatturazione elettronica tramite lo SDI è obbligatoria per le aziende italiane. Questo sistema richiede che tutte le fatture siano emesse in formato XML, garantendo la standardizzazione delle informazioni. Inoltre, le fatture devono contenere dati precisi come codice fiscale e indirizzo corretto del destinatario.

Utilizzare lo SDI comporta diversi benefici significativi. In primo luogo, la digitalizzazione riduce drasticamente l’uso della carta e i relativi costi. Inoltre, automatizza e semplifica la gestione delle fatture, migliorando l’efficienza complessiva del processo contabile.

Grazie al sistema di notifiche dello SDI, le aziende ricevono avvisi immediati su eventuali errori. Questo consente di apportare rapidamente le correzioni necessarie, riducendo così i ritardi nei pagamenti.

Ecco alcuni vantaggi principali dell’uso dello SDI:

- Riduzione degli errori di fatturazione.

- Maggiore trasparenza e tracciabilità delle operazioni.

- Risparmio sui costi di stampa e archiviazione.

- Conformità alle normative fiscali italiane.

La combinazione di questi fattori rende il SDI uno strumento fondamentale per le aziende che vogliono restare competitive e compliant nell’attuale panorama economico digitale.

Come Ottenere e Gestire il Codice SDI

Ottenere il codice SDI è un passo essenziale per le aziende e i professionisti italiani. Questo codice univoco è necessario per ricevere correttamente le fatture elettroniche tramite il Sistema di Interscambio. È composto da 7 caratteri alfanumerici, che devono essere registrati presso l’Agenzia delle Entrate o forniti dal proprio software di fatturazione elettronica.

Per gestire efficacemente il codice SDI, è importante verificare che sia sempre attivo e aggiornato nei propri sistemi contabili. Un codice errato o inesistente potrebbe causare ritardi o problemi nella ricezione delle fatture.

Ecco i passaggi essenziali per ottenere e gestire il codice SDI:

- Registrarsi sul portale dell’Agenzia delle Entrate.

- Fornire tutte le informazioni richieste per l’emissione del codice.

- Confermare l’associazione del codice SDI con il proprio software di contabilità.

Mantenere il codice SDI attivo e controllato è fondamentale per evitare errori e garantire una gestione fluida e senza intoppi delle fatture elettroniche.

Errori Comuni e Soluzioni nella Gestione dello SDI

Nella gestione del Sistema di Interscambio, possono verificarsi diversi errori. Questi errori spesso derivano da configurazioni errate o dall’uso di dati non aggiornati. È importante identificarli rapidamente per garantire il buon funzionamento del sistema.

Uno degli errori più comuni è l’inserimento errato del codice SDI nelle fatture elettroniche. Un errore di questo tipo può comportare il mancato recapito delle fatture al destinatario corretto. Per evitare questo problema, è cruciale verificare attentamente i dati inseriti.

Ecco alcune soluzioni per risolvere errori comuni:

- Verifica del Codice: Controlla sempre il codice SDI per garantirne l’accuratezza.

- Aggiornamento Dati: Mantieni i dati del cliente aggiornati nel sistema.

- Automazione e Formazione: Cerca sempre di utilizzare strumenti che controllano il codice SDI del cliente in automatico prima dell’invio, e garantisci percorsi di formazione al personale affinché utilizzino correttamente questi strumenti.

SDI: Impatto su Aziende e Professionisti

L’introduzione del Sistema di Interscambio ha portato cambiamenti significativi. Aziende e professionisti hanno dovuto adattare i loro processi di fatturazione. Questo adattamento ha comportato sia sfide sia opportunità di miglioramento.

Lo SDI ha semplificato la gestione delle fatture, riducendo errori e tempi di elaborazione. Inoltre, ha contribuito a una maggiore trasparenza nelle operazioni finanziarie. La digitalizzazione ha migliorato l’efficienza generale.

Ecco alcuni impatti chiave del SDI:

- Efficienza Operativa: Riduce i tempi amministrativi.

- Trasparenza: Aumenta la chiarezza nelle transazioni.

- Conformità: Facilita l’aderenza alle normative fiscali.

Molti si chiedono quale sia il significato di SDI e come funzioni. È importante chiarire questi aspetti per evitare errori nel processo di fatturazione.

Un dubbio comune riguarda il codice destinatario, che è essenziale per la corretta ricezione delle fatture. Capire come ottenere e usare questo codice può semplificare la vita professionale.

Ecco alcune domande frequenti:

- Qual è lo scopo del codice SDI?

- Come posso ottenere un codice destinatario SDI?

- È obbligatorio usare il SDI per tutte le fatture?

Chiarire questi punti aiuta a mantenere i processi contabili regolari. Chi gestisce le fatture dovrebbe essere ben informato su queste questioni comuni.

In conclusione: Perché Comprendere lo SDI è Fondamentale

Il Sistema di Interscambio è un pilastro cruciale per la fatturazione elettronica in Italia. Comprendere il suo funzionamento è essenziale per chiunque gestisca le transazioni commerciali.

Una corretta conoscenza del SDI facilita la conformità normativa e migliora l’efficienza contabile, evitando potenziali sanzioni fiscali.