WooCommerce: Al via il nuovo plugin FatturaPRO.click per i siti di e-commerce

Ce lo avete chiesto in tanti e ci piace essere dei pionieri, per questo è con enorme piacere che annunciamo l’uscita del nostro plugin, che risolve un’esigenza molto sentita tra i nostri clienti, quella di poter emettere non solo fatture elettroniche ma anche il nuovo documento commerciale online direttamente dal sito di e-commerce basato sulla tecnologia più popolare al mondo.

Il Documento Commerciale Online, direttamente da WooCommerce, con un click

Nuova versione 1.0.12 disponibile, migliora l’esperienza utente nel checkout con Woocommerce 7.6 e superiori

Abbiamo sviluppato un plugin in grado di aggiungere le funzionalità che mancavano a WooCommerce per permettervi di generare fatture e corrispettivi, direttamente dall’elenco ordini sul sito e di farlo con assoluta tranquillità, automatizzando completamente il processo.

Questo è reso possibile dal fatto che abbiamo inserito nel check-out la possibilità di indicare se privato o Azienda, i campi obbligatori richiesti da SdI per l’emissione di una fattura elettronica (codice destinatario o PEC) e inseriti i controlli su Partita IVA e Codice Fiscale.

La configurazione è semplicissima, questi i passaggi per essere subito operativi:

- Generare la chiave per il vostro sito dalla piattaforma FatturaPRO.click;

- Scaricare e Installare il plugin per WordPress, il link si trova nella stessa pagina;

- Inserire la chiave nelle impostazioni del plugin;

- Per l’emissione del Documento Commerciale Online occorre inserire anche la password dell’AdE, questa verrà verificata e salvata crittografata sul vostro server.

Configurazione del Plugin

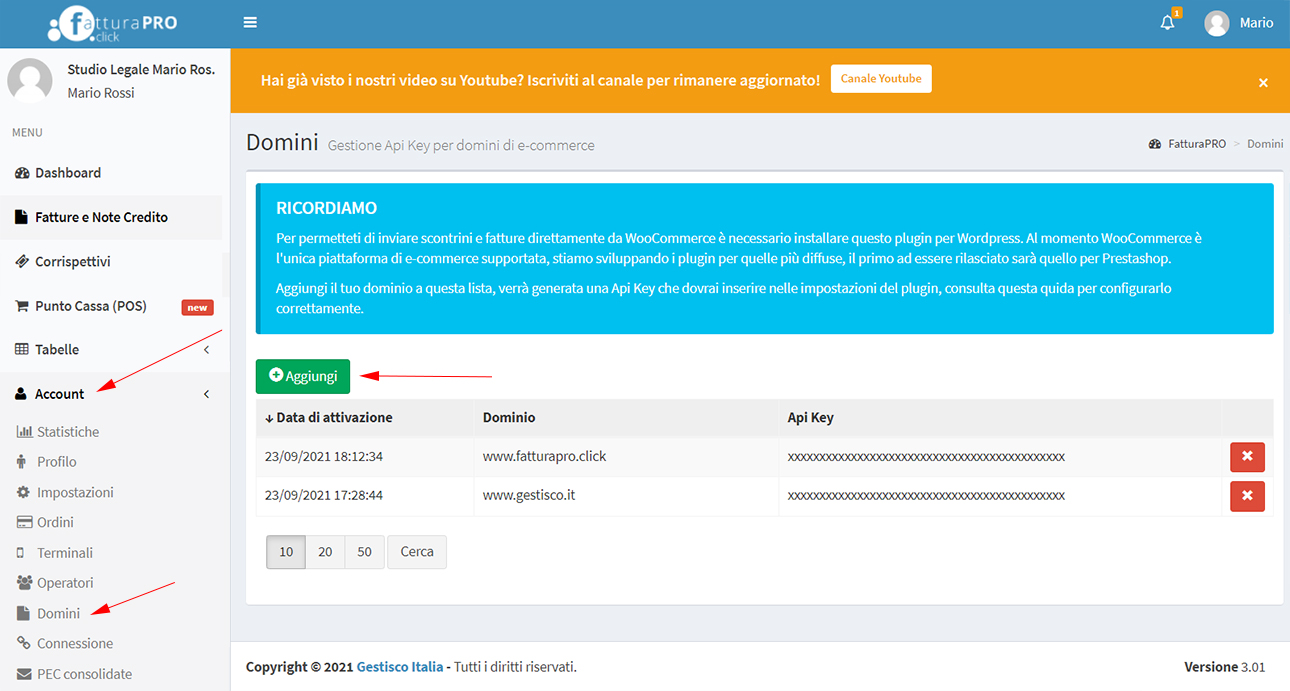

Come prima cosa entriamo nel menu Account di FatturaPRO.click e selezioniamo la voce Domini,

Aggiungiamo il dominio del sito e-commerce e salviamo, verrà generata la chiave che dovremo copiare e incollare nel campo API Key del plugin

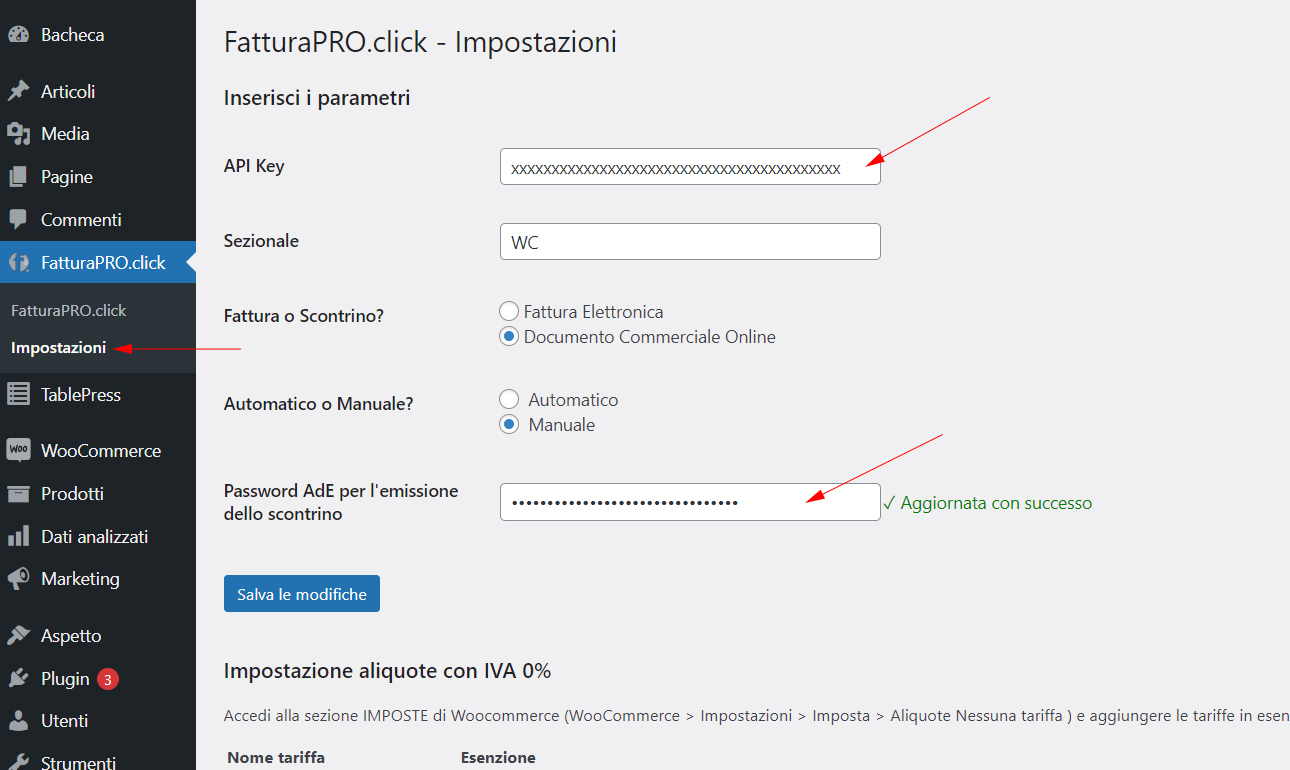

Incolliamo la API Key del dominio relativo al nostro e-commerce, selezioniamo il sezionale che vorremmo utilizzare per le fatture o i corrispettivi generati da questo sito e-commerce (non è necessario se volte utilizzare un’unica numerazione per tutti i documenti)

Se decidiamo di emettere gli scontrini è necessario inserire la password AdE, quando salverete verrà effettuata una verifica per assicurarci che tutto funzioni prima di attivare l’automazione

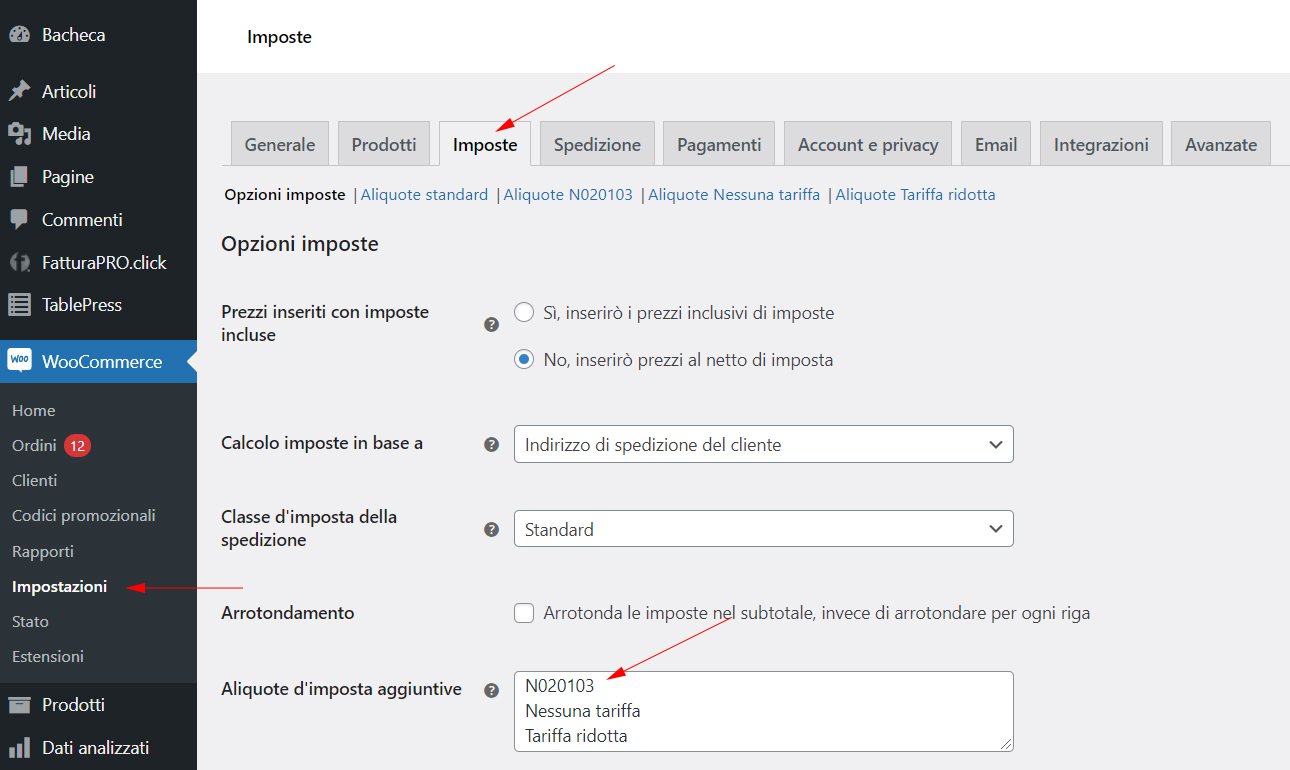

Infine, se vendo in esenzione IVA, devo indicare a FatturaPRO.click di quale esenzione si tratta, lo faccio inserendo un’imposta aggiuntiva allo 0% che abbia come nome il relativo codice Assosoftware.

Posso indicare più di un’aliquota di esenzione, per ognuna di esse devo inserire un’aliquota d’imposta aggiuntiva.

Dopo aver salvato, ritroviamo la nostra aliquota aggiuntiva nelle impostazioni, clicchiamo su di essa e la impostiamo come segue:

All’interno del plugin è disponibile una lista aggiornata delle esenzioni Assosoftware

Nel plugin di Woocommerce potrai trovare una lista che viene costantemente aggiornata e che contiene le esenzioni di uso frequente come la N060104 – Art.17 c.6 lett.a (prestaz.sett.edile subappalto) o N060109- Cessione di beni art. 7bis – UE e tante altre.

Per una lista completa delle esenzioni rimandiamo alla tabella disponibile per il download direttamente dal sito di Assosoftware